भुगतान संतुलन - नोट्स

CBSE कक्षा 12 अर्थशास्त्र

पाठ - 6 खुली अर्थव्यवस्था भुगतान संतुलन

पुनरावृत्ति नोट्स

पाठ - 6 खुली अर्थव्यवस्था भुगतान संतुलन

पुनरावृत्ति नोट्स

स्मरणीय बिन्दु-

- खुली अर्थव्यवस्था एक ऐसी अर्थव्यवस्था है, जिसमें अन्य राष्ट्रों के साथ वस्तुओं और सेवाओं तथा बहुधा वित्तीय परिसंपत्तियों का भी व्यापार किया जाता है।

- खुली अर्थव्यवस्था में अंतर्राष्ट्रीय व्यापार उत्पन्न होता है, अन्तर्राष्ट्रीय पूँजीगत लेने-देन उपलब्ध होते हैं तथा श्रम बाज़ार के भी लेन-देन उपलब्ध होते हैं। इसका अर्थ है कि वस्तु बाज़ार, पूँजी बाज़ार श्रम बाज़ार तीनों की सहलग्नताएँ बढ़ती हैं।

- खुली अर्थव्यवस्थाओं में एक और समस्या एकल करेंसी की उत्पन्न होती है। अन्तर्राष्ट्रीय स्तर पर कोई एकल करेंसी नहीं है, जिसे किसी केन्द्रीय प्राधिकरण के द्वारा जारी किया गया हो। अन्य देश हमारे देश की करेंसी को तभी स्वीकार करेगा, जब उसे विश्वास होगा कि इसकी क्रय-विक्रय शक्ति स्थिर रहेगी।

- इसके लिए सभी देशों की सरकारें यह उद्घोषणा करती हैं कि राष्ट्रीय मुद्रा निर्बाध रूप से स्थिर कीमत पर सोना या अन्य राष्ट्रीय मुद्राएँ होंगी।

- भुगतान शेष एक वर्ष की अवधि में किसी देश के सामान्य निवासियों और शेष विश्व के बीच समस्त आर्थिक लेन-देनों का एक विस्तृत एवं व्यवस्थित विवरण होता है। इसे विदेशी विनिमय के वार्षिक अन्तः प्रवाह तथा बाह्य प्रवाह का लेखा भी कहा जाता है।

अदायगी-संतुलन

- अदायगी संतुलन से तात्पर्य उस विवरण से है जो एक देश के निवासियों और शेष विश्व के बीच वस्तुओं, सेवाओं और परिसंपत्तियों के लेन-देन का विवरण रखता है।

- इसको दो खातों में बाँटा जाता है-चालू खाता और पूँजी खाता।

- चालू खाता- चालू खाते में वस्तुओं के आयात निर्यात, सेवाओं और अंतरण-अदायगियों के विवरणों का रिकार्ड रखा जाता है।

- इसके तीन घटक हैं

- वस्तुओं का आयात और निर्यात

- सेवाओं का आयात और निर्यात

- अंतरण अदायगियां/एकपक्षीय चालू हस्तांतरण

- पूँजीगत खाता- पूँजी खाते में परिसंपत्तियों जैसे-मुद्रा, स्टॉक, बंधपत्र आदि सभी प्रकार के अंतराष्ट्रीय क्रय-विक्रय का विवरण होता है।

- इसके घटक इस प्रकार हैं-

- विदेशी निवेश- (i) विदेशी प्रत्यक्ष निवेश, (ii) विदेशी संस्थागत निवेश

- उधार- (i) बाहरी सहायता, (ii) बाहरी वाणिज्यिक सहायता

- गैर भारतीय निवासियों की जमाएँ

- बैंकिंग पूँजी

- अल्पकालीन व्यापार जमाएँ

- अन्य प्रवाह

भुगतान शेष/अदायगी संतुलन में संतुलन तथा असंतुलन

- जब चालू खाता शेष और पूँजी खाता शेष का योग शून्य होता है और केंद्रीय बैंक के सरकारी कोषों में कोई परिवर्तन नहीं होता तब भुगतान शेष अदायगी संतुलन संतुलन में होता है।

- इस स्थिति में विदेशी विनिमय का आंतरिक (चालू खाते तथा पूँजी खाते के लेन-देनों के कारण) विदेशी विनिमय के बाह्य प्रवाह के बिल्कुल बराबर होता है, जिसके फलस्वरूप देश के केंद्रीय बैंक के सरकारी कोषों में कोई परिवर्तन नहीं हाँता।

- अदायगी संतुलन आधिक्य में तब होता है जब चालू खाता शेष और पूँजी खाता शेष को जोड़ कुछ धनात्मक संख्या होती है, जो विदेशी विनिमय के शुद्ध आंतरिक प्रवाह को दर्शाता है। जब अदायगी संतुलन आधिक्य में होता है तो सरकारी कोषों में वृद्धि होती है।

- अदायगी संतुलन घाटे में तब होता है जब चालू खाता शेष और पूँजी खाता शेष का जोड़ कुछ ऋणात्मक संख्या होती है, जो विदेशी विनिमय के शुद्ध बाह्य प्रवाह को दर्शाती है। जब अदायगी संतुलन घाटे में होता है तो सरकारी कोषों में कमी होती हैं।

भुगतान शेष की स्वायत्त और समायोजक मदें

- स्वायत्त मदों से तात्पर्य भुगतान शेष के उन सौदों से हैं जो लाभ के विचार से किये जाते हैं, जिनका अपना आर्थिक उद्देश्य होता है, जबकि समायोजन मदों का निर्धारण स्वायत्त मदों के निवल परिणामों द्वारा होता है।

- जब अदायगी संतुलन आधिक्य या घाटे में हों तो अधिकृत घटे हुए आरक्षित निधि संव्यवहार को अदायगी संतुलन की समायोजित मदों में शामिल किया जाता है।

- स्वायत्त मदें भुगतान शेष में असंतुलन का कारण हैं। समायोजक मदें भुगतान शेष के असंतुलन का कारण नहीं होती हैं, बल्कि यह भुगतान शेष के असंतुलन को ठीक करने के लिए तथा भुगतान शेष के संतुलन को पुनः प्राप्त करने के लिए की जाती हैं।

व्यापार शेष तथा भुगतान शेष

- व्यापार शेष एक देश की भौतिक वस्तुओं के आयात तथा निर्यात का अन्तर है। सूत्र के रूप में।

व्यापार शेष = वस्तुओं का निर्यात - वस्तुओं का आयात - भुगतान शेष से अभिप्राय एक देश की शेष विश्व से प्राप्त सभी प्राप्तियों तथा शेष विश्व को सभी भुगतानों के अन्तर से हैं।

भुगतान शेष = शेष विश्व से प्राप्त सभी प्राप्तियाँ - शेष विश्व को सभी भुगतान

अथवा

= चालू खाता शेष + पूँजी खाता शेष

विदेशी विनिमय दर का अर्थ

- विदेशी विनिमय दर उस दर को कहते हैं जिस दर पर किसी देश की करेंसी की एक इकाई दूसरी करेंसी में बदली जा सकती है।

- अन्य शब्दों में जिस दर पर एक देश की करेंसी को दूसरे देश की करेंसी में बदला जा सकता है उसे विदेशी विनिमय दर कहा जाता हैं।

- यदि $ 1 = ₹ 50 है तो इसका अर्थ है कि एक डालर के बदले में 50 ₹ प्राप्त किये जा सकते हैं, अथवा 1 ₹ के बदले 2 सैंट्स प्राप्त किये जा सकते हैं।

विनिमय दर की प्रणाली

- विनिमय दर का निर्धारण करने के लिए दो प्रणालियाँ प्रचलित हैं

- स्थिर विनिमय दर प्रणाली

- नम्य विनिमय दर प्रणाली

स्थिर विनिमय दर प्रणाली

- जब विनिमय दर सरकार द्वारा निर्धारित की जाती है तो इसे स्थिर विनिमय दर कहा जाता है। इसके मुख्यतः दो रूप प्रचलित है।

- विनिमय दर की सर्वमान प्रणाली

- विनिमय दर की समंजनीय सीमा प्रणाली

- स्थिर विनिमय दर प्रणाली के गुण

- बाज़ार स्थिरता एव पूँजी की गतिशीलता

- स्वचालित भुगतान शेष समायोजन

- मुद्रा स्फीति पर रोक

- स्थिर समष्टि आर्थिक नीतियाँ

- अन्तर्राष्ट्रीय व्यापार में संवृद्धि

- स्थिर विनिमय दर प्रणाली के दोष

- स्वर्ण के विशाल भण्डार की आवश्यकता

- पूँजी प्रवाह में बाधा

- मंदी का सामना करने में कठिनता

- जोखिम पूँजी का निरूत्साहित होना

नम्य विनिमय दर प्रणाली

- जब विनिमय दर की निर्धारण माँग और पूर्ति बलों के द्वारा होती है तो इसे नम्य विनिमय दर प्रणाली कहते हैं।

- नम्य विनिमय दर प्रणाली के अन्तर्गत विनिमय दर उस बिंदु पर निर्धारित की जाती हैं जहाँ अंतर्राष्ट्रीय बाज़ार में करेंसी की माँग और अंतर्राष्ट्रीय बाज़ार में करेंसी की पूर्ति बराबर हो।

नम्य विनिमय प्रणाली दर के गुण

- स्वर्ण भण्डार की आवश्यकता नहीं

- जोखिम पूँजी को प्रोत्साहन

- पूँजी की अंतर्राष्ट्रीय गतिशीलता में वृद्धि

- संसाधनों का अनुकूलतम आबंटन

नम्य विनिमय दर के दोष

- बाज़ार अस्थिरता में वृद्धि

- नीति निर्धारण में कठिनाई

- द्विपक्षीय व्यापार समझौते में कठिनाई

- घरेलू अर्थव्यवस्था का बाह्य धक्कों के प्रति अधिक भेद्य होना।

विदेशी करेंसी की माँग

- अंतराष्ट्रीय स्तर पर निवेश करने के लिए

- भारतीय आयात करने के लिए

- पर्यटकों, विद्यार्थियों, इलाज करवाने वालों द्वारा विदेशों में प्रत्यक्ष क्रय

- अंतराष्ट्रीय ऋणों के भुगतान के लिए

- विदेशों में साधन आय के भुगतान के लिए

- हमारे निवासियों द्वारा विदेशी विनिमय का सट्टा व्यापार करने के लिए

विदेशी करेंसी की पूर्ति

- निर्यात से प्राप्तियाँ

- विदेशी पर्यटकों, विद्यार्थियों, इलाज करवाने वालों द्वारा भारत में प्रत्यक्ष कर

- प्रत्यक्ष विदेशी निवेश (विद्यार्थियों द्वारा भारत में)

- विदेशी संस्थागत निवेश (विदेशियों द्वारा भारत में)

- विदेशों से प्राप्त साधन आय

- विदेशों से प्राप्त एकपक्षीय हस्तांतरण

विनिमय की संतुलन दर का निर्धारण

- विनिमय की संतुलन दर वह है, जहाँ पर करेंसी की माँग और उसकी पूर्ति बराबर होते हैं। इस दर पर न तो उस करेंसी की आधिक्य माँग होती है न आधिक्य पूर्ति।

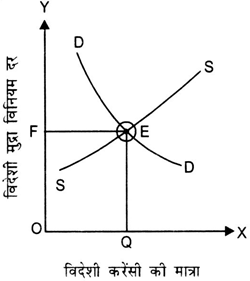

- इसे नीचे दिए चित्र में दिखाया गया है। DD वक्र करेंसी की माँग को दर्शाता है। SS वक्र करेंसी की पूर्ति को दर्शाता है। जहाँ करेंसी की माँग और पूर्ति एक दूसरे को काटते हैं (बिन्दु E) वह संतुलन बिन्दु है। इसके अनुसार संतुलन विनिमय दर OF तथा संतुलन मात्रा OQ पर निर्धारित हो गई।

विदेशी विनिमय बाज़ार

- विदेशी विनिमय बाज़ार वह बाज़ार है, जिसमें विश्व के विभिन्न देशों की राष्ट्रीय मुद्राओं का क्रय-विक्रय किया जाता है।

- इसके मुख्य तीन कार्य हैं-हस्तांतरण कार्य, साख कार्य और पूर्वोपाय कार्य।

- विदेशी विनिमय बाज़ार दो रूपों में कार्य करता है-हाजिर बाज़ार और वायदा बाज़ार।

हाजिर बाज़ार और वायदा बाज़ार

- हाजिर बाज़ार से तात्पर्य उस बाज़ार से है जिसमें केवल चालू लेन-देन किये जाते हैं।

- यह बाज़ार दैनिक प्रकृति वाला होता है। इस बाज़ार में जो विनिमय दर निर्धारित होती है उसे चालू तत्कालिक विनिमय दर कहा जाता है।

- वायदा बाज़ार वह बाज़ार है जिसमें भविष्य में किसी तिथि पर पूरे होने वाले लेन-देन का व्यापार होता है।

- भविष्य में लेने-देन का व्यापार करने के मुख्यतः दो उद्देश्य हैं-विनिमय दर में किसी प्रतिकूल परिवर्तन के जोखिम से बचाव और सट्टे का लाभ उठाना।

- यह बाज़ार भविष्य से संबंधित होता है, जिसके अंतर्गत प्रपत्रों पर हस्ताक्षर तो वर्तमान में किये जाते हैं, परंतु ये लेन-देन भविष्य में पूरे होते हैं।

- जिस विनिमय दर पर ये भविष्य सौदे किये जाते हैं उसे वायदा विनिमय दर कहा जाता हैं।

प्रबंधित तरणशीलता

- यह स्थिर विनिमय दर प्रणाली तथा नम्य विनिमय दर प्रणाली के बीच का एक रास्ता है। इसके अन्तर्गत विनिमय दर अंतर्राष्ट्रीय मुद्रा बाज़ार में पूर्ति तथा माँग की शक्तियों द्वारा निर्धारित होती है, परंतु समय प्रति समय केंद्रीय बैंक विनिमय दर पर कुछ प्रभाव डालने के लिए इसमें हस्तक्षेप करता है, ताकि विनिमय दर वांछित सीमाओं के भीतर रहें।

- यह ऐसी विनिमय दर की प्रणाली हैं जिसमें केंद्रीय बैंक द्वारा तरणशीलता को प्रभावित या प्रबंधित करने के लिए हस्तक्षेप किया जाता है।

स्वायत्त सौदों से अभिप्राय

- उन आर्थिक लेन देनों से है जिन्हें लाभ के उद्देश्य से किया जाता है। इनका उद्देश्य भुगतान शेष खाते में सन्तुलन बनाए रखना नहीं होता। इन्हे रेखा के ऊपर की मदें कहा जाता है।

समायोजन मदें

- वे आर्थिक सौदें हैं जिन्हें किसी देश की सरकार द्वारा भुगतान शेष को सन्तुलित बनाए रखने के लिए किया जाता है, इनका उद्देश्य भुगतान शेष खाते के असन्तुलन को दूर करना होता है, इन्हें रेखा के नीचे की मदें भी कहा जाता है।

भुगतान शेष में घाटा

- जब स्वायत्त प्राप्तियों का मूल्य, स्वायत्त भुगतान के मूल्य से कम हो जाता है तो भुगतान शेष में घाटा कहते हैं।

अवमूल्यन

- जब देश की सरकार अथवा केन्द्रीय बैंक घरेलू मुद्रा का बाह्य मूल्य घटाती है तो उसे अवमूल्यन कहते हैं। इससे आयात महंगी तथा निर्यात सस्ती हो जाती है।

मुद्रा का अधिमूल्यन

- जब सरकार अथवा केन्द्रीय बैंक घरेलू मुद्रा के बाह्य मूल्य को बढ़ाती है तो मुद्रा का अधिमूल्यन कहलाता हैं। यह स्थिर विनिमय दर में होता हैं।

मुद्रा का मूल्यह्रास

- जब नम्य विनिमय दर में मुद्रा की माँग तथा पूर्ति के फलस्वरूप घरेलू मुद्रा के मूल्य में विदेशी मुद्रा के मूल्य की अपेक्षा गिरावट आती है तो यह मुद्रा को मूल्यह्रास कहलाता है।

मुद्रा की मूल्यवृद्धि

- जब विनिमय दर में मुद्रा की मांग तथा पूर्ति के फलस्वरूप घरेलू मुद्रा के मूल्य में विदेशी मुद्रा की अपेक्षा बढ़ोतरी होती है तो यह मुद्रा की मूल्यवृद्धि कहलाती है।